世界経済のカギを握るのは米ドルの動き

米国の利上げを控えて、グローバルマネーの流れはどうなっているのか。海外投資のカリスマとして知られるグローバルリンクアドバイザーズ代表・戸松信博氏が、世界経済の動向が今の日本株にどう影響していくかを解説する。

* * *

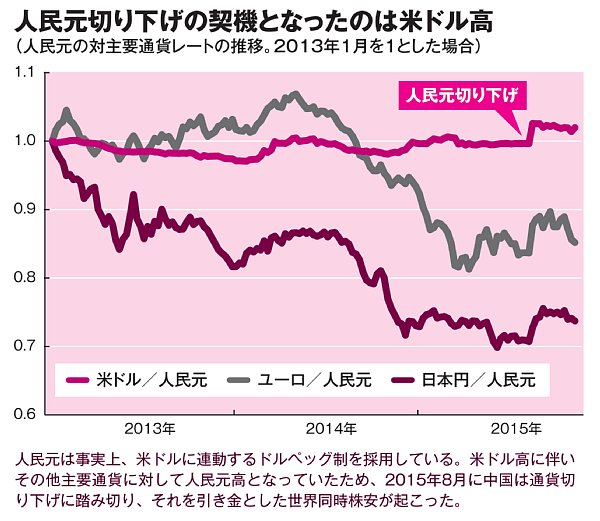

今、世界経済の動向のカギを握っているのは米ドルである。2015年8月下旬の世界同時株安は人民元の切り下げが契機となったが、その背景にあったのはドル高だった。

人民元は事実上、米ドルに連動するドルペッグ制となっており、ドルの主要貿易相手国に対する総合的な強さを示すドル・インデックスを見ると、それまでの1年で20%ほど上昇。このドル高に伴う人民元高となっていたため、景気悪化懸念が高まる中国は通貨切り下げに踏み切らざるを得なかったのだ。

8月頃からFRB(連邦準備制度理事会)のイエレン議長が「遅すぎる利上げはリスク」と発言していたこともあり、人民元切り下げによって改めて米ドルの利上げリスクが認識され、投資家は投資スタンスの変更を余儀なくされて、世界的な株価暴落が発生したのだ。

しかしその後、ECB(欧州中央銀行)が12月の追加金融緩和を示唆すると、雰囲気は一変。株価は回復基調となった。

また、米国の景気動向を占う10月の雇用統計は市場予想の18万5000人増をはるかに上回る27万1000人増となり、失業率は7年半ぶりの5.0%まで低下。翌11月の雇用統計も市場予想20万人を上回る21万1000人増で着地したため、12月の米利上げの可能性は再び高まったといえる。

株式市場にとって一番よいパターンは、ECBや日銀の追加緩和への期待で株価が上昇している局面で米国の利上げが行なわれ、日欧の緩和が継続するなかで、実際に日欧の景気が回復していくケースだ。そうなれば、2016年は一段違う新ステージの株価水準になるだろう。

そしてそうなる可能性は高いと考える。米国の不動産価格はリーマン・ショック前の水準を上回るほど好調であり、株価も堅調なため米国の消費マインドが落ち込むことは考えにくい。クリスマス商戦は活況が予想され、その恩恵が世界各国に波及するからだ。