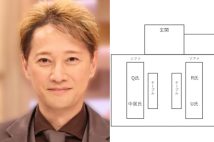

昨年12月には2万円台だった日経平均株価も、年初から2か月あまりで5000円超の下落を記録。その後も一進一退を繰り返しているが、この下落の本当の要因はなんだったのか。グローバルリンクアドバイザーズ代表・戸松信博氏が、今後の相場見通しとともに解説する。

* * *

年初からの世界的株安の直接的な要因は中国の景気低迷に伴う原油安だが、その背景には、2008年のリーマン・ショック対策として打たれた米国の量的緩和と中国の4兆元にも上る景気対策の“副作用”がある。

量的緩和マネーが新興国に流れ込むなか、中国では景気対策によって一気に設備投資が進んだ。ところが、刺激策の効果が切れて需要が落ち込み、供給過剰が目立つようになった。アジアの新興国も同様で、いま各国では過剰な設備投資が重荷となっている企業も少なくない。

また人民元は事実上、米ドルに連動するドルペッグ制をとってきたため、2014年半ば以降のドル高基調に伴う人民元高が中国の輸出に不利に働き、景気減速の一因となった。

そこに追い打ちをかけたのが、昨年12月の米利上げである。今後も利上げが進んでいけば、新興国から米国への資金還流は加速し、中国などはさらに苦境に陥るだろう。そして資源の最大需要国である中国の失速が、原油をはじめ資源価格に悪影響を及ぼすのは間違いない。

実際、米国の資源関連企業の株価は原油安によって10分の1以下まで暴落し、資源関連企業の社債がデフォルトや価格暴落に見舞われ、それらの社債で運用するファンドが清算に追い込まれるなど混乱が広がっている。さらに資源安が続けば、世界的クラッシュにつながる可能性も否定できない。

しかし、これは大きな投資チャンスともなり得る。急落した後に各国中央銀行の金融政策によって急反転するシナリオも想定されるからだ。

たしかに、1月末に日銀が発表した「マイナス金利」は効果が限定的だった。少しでも踏み込んだ領域まで適用幅を拡大すれば、バブル発生から崩壊への流れを止められなくなる可能性があり、それを市場に見抜かれている。しかし、さらなる追加緩和の余地はまだ残されている。これと同じように、ECB(欧州中央銀行)にもさらなる追加緩和の余地がある。

何より、米FRB(連邦準備制度理事会)が利上げを中止したりすれば、世界的にも状況は一変する可能性が高い。米国の金融政策まで再転換されるようになると、ドルと逆相関関係にある資源価格はリバウンドし、資源国や新興国の株も大反転するというシナリオが現実味を帯びてくるだろう。

最悪の事態を想定すれば、日経平均株価も1万3000円程度まで急落する可能性はあるが、反転すれば年内に2万円というシナリオも十分に考えられる。そう考えると、この先下がったところは「最大の買いチャンス」と見て間違いないだろう。

※マネーポスト2016年春号